door

Arnout Schuijff, CEO bij Tebi

/

25 okt 2022

Transactiekosten vergelijken is knap lastig, vooral vanwege de onduidelijke en ingewikkelde kostenstructuur van creditcardbetalingen. In dit artikel probeert de CEO van Tebi, Arnout Schuijff, hierover meer duidelijkheid te geven.

Transactiekosten vergelijken is knap lastig, vooral vanwege de onduidelijke en ingewikkelde kostenstructuur van creditcardbetalingen. In dit artikel probeert de CEO van Tebi, Arnout Schuijff, hierover meer duidelijkheid te geven.

Voor mijn vriend Frits, de eigenaar van de kroeg waar ik graag kom, is kosten besparen altijd een belangrijk aandachtspunt, ook als het om betalingen gaat. Een paar jaar geleden, toen hij zijn vorige betaalprovider koos, keek hij alleen naar de transactieprijs voor Maestro-betaalpassen, de meestgebruikte kaarten in zijn bar. Maar een tijd geleden heeft hij besloten om over te stappen naar Tebi Payments, om verschillende redenen.

Ten eerste ontdekte hij dat er bovenop de transactieprijs bij zijn oude provider nog allerlei extra kosten waren, zoals ‘contractkosten’, maandelijkse kosten voor bepaalde ‘extra’ functionaliteiten en zelfs een maandelijkse vergoeding voor het downloaden van zijn dagelijkse transactierapport. Hierdoor kwamen de totale kosten veel hoger uit dan alleen de transactieprijzen. Ten tweede ontdekte hij dat hij veel te duur uit was voor het accepteren van kaartbetalingen.

Dat laatste zit zo: de meeste betaalproviders hanteren een blend pricing voor betaalkaarten. Dit maakt het allemaal wat makkelijker, omdat alle componenten van de transactiekosten gecombineerd worden tot één percentage, bijvoorbeeld “1,95% van de transactiewaarde”. Bij Tebi hebben we ervoor gekozen om transparante prijzen te hanteren, waarbij we de verschillende componenten tonen waaruit de transactie is samengesteld. Dit model wordt Interchange++ pricing genoemd, en hoewel het over het algemeen niet als eenvoudig wordt beschouwd, is het bijna altijd goedkoper voor ondernemers.

Wat is Interchange++?

Om dit beter te begrijpen kunnen we het beste de twee verschillende prijsmethoden vergelijken. Maar voordat ik dát doe, leg ik eerst uit wie de verschillende spelers zijn bij een creditcardtransactie. Stel je voor dat je een bedrijfseigenaar bent, dan hebben we de volgende partijen:

Jij, de winkelier, die uiteindelijk voor alle kosten betaalt.

Jouw bank of betaalbedrijf (ook wel de “Acquirer” genoemd). Deze brengt een Acquirer markup in rekening.

De Card Scheme (bijvoorbeeld Visa of Mastercard), die de ‘Scheme fees’ in rekening brengt.

De bank van de consument die de kaart van je klant heeft uitgegeven (ook wel de “Issuer” genoemd). Deze brengt de ‘Interchange fee’ in rekening.

Je klant, de consument die de kaarthouder is, die zich meestal niet bewust is van al die kosten die jij moet betalen en soms zelfs wordt aangemoedigd om dure kaarten te gebruiken.

Dit is even kort uitgelegd. Als je echt de diepte in wilt duiken,lees dan dit artikel op Wikipedia (vooral het gedeelte over het vierpartijenschema).

Terug naar Interchange++. Die “plus plus” staat eigenlijk voor de volgende formule:

Interchange++ = ‘Interchange fees’ + ‘Scheme fees’ + ‘Acquirer mark-up’

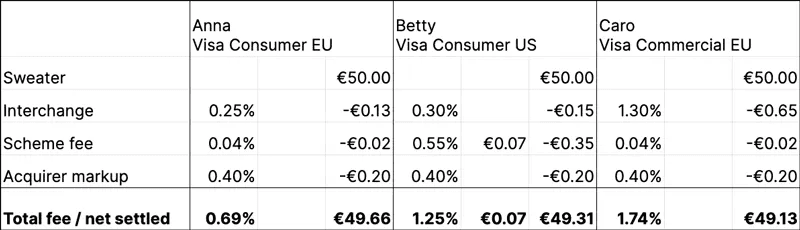

Stel je nu voor dat je een truienwinkel in Denemarken hebt, genaamd “Hæl Væl Trüien”, en dat Anna, Betty en Caro je klanten zijn. Ze hebben allemaal creditcards van Visa, maar Anna heeft er een uit Denemarken, Betty eentje uit de VS en Caro is een Franse zakenvrouw met een Visa Commercial creditcard. Ze kopen alle drie een trui van €50 (Anna koopt een wollen trui, Betty eentje van een polyester mix met daarop heel groot “YOLO”, en Caro kiest voor een naveltruitje). Als jij, de merchant, de volgende dag naar je betalingsrapport kijkt (waar de transactiekosten vanaf zijn getrokken), zie je dat je €49,66 verdient aan Anna, €49,31 aan Betty en €49,13 aan Caro. De transactie van Caro is dus meer dan twee keer zo duur voor jou als die van Anna. Hoe kan dat nou weer?

Dit heeft te maken met het verschil in Interchange fees en Scheme fees. Deze kosten worden bepaald door Visa en Mastercard, en op hun websites gepubliceerd. Om het nog ingewikkelder te maken, gelden voor elke regio andere Interchange fees. Wanneer een transactie wordt verwerkt met een kaart die afkomstig is uit een andere regio dan waar de handelaar actief is, staat dit bekend als een interregionale transactie. De transactie van Betty in ons voorbeeld is dus interregionaal. Die van Anna is intraregionaal: de kaart komt uit dezelfde regio als waar de merchant actief is (in dit geval Denemarken).

De Interchange fees en Scheme fees kunnen variëren, dit hangt af van de volgende factoren:

De regio van de kaarthouder

De regio van de merchant

Het kaarttype dat wordt gebruikt; is het voor consumenten of voor zakelijk gebruik?

Het type transactie; vindt de transactie plaats in de winkel zelf of online (eCommerce)?

Hoe de transactie is beveiligd; bijvoorbeeld met een handtekening, pincode, of 3DS-beveiliging.

Dit zorgt voor ingewikkelde tarieven die verwerkt moeten worden door de Acquirers om transacties af te handelen. Om de winkelier, en uiteindelijk ook de consument, te beschermen, heeftde Europese Unie in 2015 de tarieven voor Interchange fees voor creditcards van de consument beperkt tot 0,3%. In de Verenigde Staten zijn er geen beperkingen en betalen winkeliers vaak flinke bedragen. Voor een trui van $50 kunnen de Interchange fees daar voor sommige zakelijke creditcards soms wel oplopen tot $2.

Dus nu weet je dat verschillende transacties verschillende kosten met zich meebrengen. Over het algemeen is het gewoon handig om het volgende te onthouden:

Transacties met Amerikaanse betaalkaarten zijn meestal duurder dan die met EU-betaalkaarten.

Zakelijke kaarten zijn duurder dan consumentenkaarten.

Interregionale transacties zijn duurder dan intraregionale transacties.

eCommerce-transacties zijn meestal duurder dan fysieke transacties in een winkel.

Onbeveiligde transacties zijn vaak duurder dan beveiligde transacties.

De Tebi-Methode

Bij Tebi Payments hebben we bewust gekozen voor de Interchange++-prijsmethode voor kaartbetalingen. De reden hiervoor is dat de meeste kaarttransacties van onze merchants vallen onder de categorie ‘card present en intra-regionaal’, dus in de winkel zelf, en met een kaart uit de regio. Dat maakt vooral bij credit cards een groot verschil, waarbij veel van deze transacties slechts 0,69% kosten met zich meebrengen:

Bij Tebi Payments rekenen we Interchange fees plus de Scheme fees plus €0,05 voor Maestro en VPay, en voor Visa en Mastercard is deze markup €0,05 + 0,25%, zoals je kunt zien in het voorbeeld. (Dit geldt voor april 2024, voor de alle actuele prijzen kun je hier kijken).

Eén van onze missies bij Tebi is om dezelfde lage prijzen te kunnen bieden aan kleine en middelgrote ondernemingen die de grote bedrijven ook betalen. De reden waarom we deze lage prijzen kunnen aanbieden, is omdat we met de Interchange++-prijsmethode een kleine marge rekenen op elke transactie. Daarom hoeven we geen ‘verzekeringspremie’ op te nemen voor het geval onze merchants een ‘dure’ combinatie van betaalkaarten hebben (bijvoorbeeld met veel interregionale zakelijke kaarten).

Deze opbouw van betaalkosten is ingewikkelder dan het hanteren van blend pricing, maar wij geloven dat ingewikkeld maar betaalbaar uiteindelijk beter is dan simpel maar onnodig duur. Daarom heeft Tebi gekozen voor de Interchange++-prijsmethode voor betaalkaarten. Niet alleen in Denemarken, maar ook daarbuiten.